VAT w e-commerce – jak uniknąć błędów przy sprzedaży zagranicznej?

Rozliczanie VAT przy sprzedaży zagranicznej to wyzwanie, które wymaga znajomości lokalnych stawek i przepisów. Jakie błędy pojawiają się najczęściej i jak ich uniknąć? Sprawdź, jak automatyzacja i wsparcie ekspertów mogą ułatwić prowadzenie sprzedaży międzynarodowej.

Sprzedawcy, podejmując decyzję o ekspansji zagranicznej, muszą przygotować się na wiele wyzwań i aspektów, które będą miały wpływ na rozwój ich biznesu. Wśród nich kluczowe znaczenie mają kwestie związane z przepisami podatkowymi, regulacjami prawnymi oraz specyfiką rynków lokalnych. Jednym z najtrudniejszych aspektów jest prawidłowe rozliczanie VAT, które różni się w zależności od kraju, w którym prowadzona jest sprzedaż. Różnorodne stawki, skomplikowane procedury rejestracyjne oraz konieczność dostosowania systemów księgowych sprawiają, że sprzedawcy muszą poświęcić wiele uwagi na spełnienie lokalnych wymogów. Jakie są najczęstsze trudności związane z VAT i jak skutecznie sobie z nimi radzić?

VAT w sprzedaży międzynarodowej – co muszą wiedzieć sprzedawcy?

Podatek VAT w e-commerce podlega różnym regulacjom w zależności od kraju docelowego. W Unii Europejskiej sprzedawcy mogą korzystać z systemów OSS (One Stop Shop) oraz IOSS (Import One Stop Shop), które ułatwiają rozliczenia, ale nie eliminują całkowicie obowiązków podatkowych. W wielu krajach konieczna jest osobna rejestracja do VAT, składanie deklaracji oraz prowadzenie odpowiedniej dokumentacji.

Sprzedawcy muszą również uwzględnić różnice w stawkach podatkowych oraz zasady ich stosowania. Błędne naliczanie VAT może prowadzić do podwójnego opodatkowania lub problemów z odzyskaniem podatku zapłaconego w innym kraju. Dodatkowo, należy pamiętać o specyfice rozliczeń zwrotów – w różnych krajach procedury mogą się znacząco różnić, co wpływa na sposób prowadzenia księgowości.

Konsekwencje błędnych rozliczeń VAT

Nieprawidłowe rozliczanie VAT może prowadzić do poważnych konsekwencji. Organy podatkowe nakładają wysokie kary za błędne deklaracje lub brak rejestracji, a zaległości podatkowe mogą generować dodatkowe odsetki. Dodatkowo, platformy sprzedażowe, takie jak Amazon czy eBay, wymagają zgodności z lokalnymi regulacjami. Niedopełnienie obowiązków może skutkować zawieszeniem konta, co w praktyce oznacza utratę dostępu do klientów na danym rynku.

Błędy w rozliczeniach mogą również wpłynąć na relacje z klientami. Firmy, które nie wystawiają poprawnych faktur VAT, mogą budzić nieufność kupujących, zwłaszcza w przypadku klientów biznesowych, którzy wymagają poprawnych dokumentów księgowych. W dłuższej perspektywie może to wpłynąć na reputację i konkurencyjność firmy na zagranicznych rynkach.

Jak usprawnić rozliczanie VAT w e-commerce?

Aby uniknąć problemów, warto wdrożyć strategie ułatwiające zgodność z przepisami VAT. Kluczowym krokiem jest dokładne zapoznanie się z regulacjami obowiązującymi w krajach docelowych oraz monitorowanie zmian w prawie. Wykorzystanie systemów OSS i IOSS może uprościć procesy raportowania, ale nie zwalnia z konieczności prowadzenia dokładnej dokumentacji.

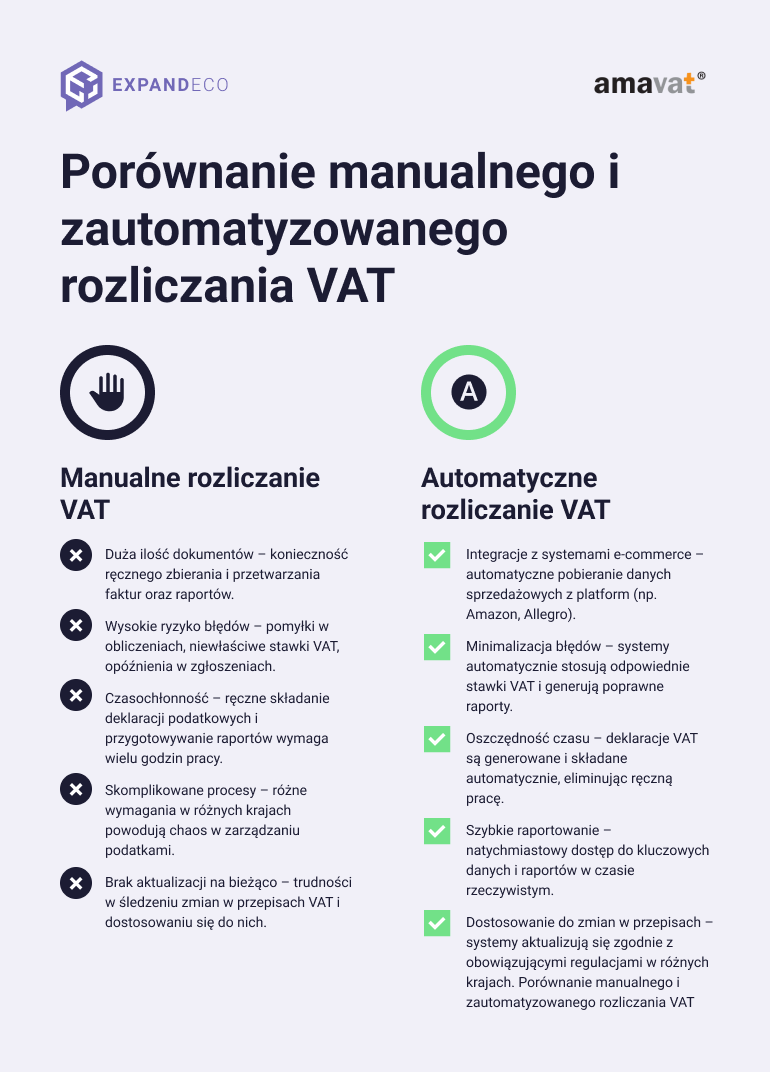

Coraz więcej firm decyduje się na automatyzację rozliczeń podatkowych. Dzięki integracji systemów księgowych z platformami e-commerce możliwe jest automatyczne pobieranie danych, generowanie raportów oraz prawidłowe naliczanie VAT w różnych krajach. Takie rozwiązania nie tylko minimalizują ryzyko błędów, ale także pozwalają zaoszczędzić czas i skupić się na rozwijaniu biznesu.

Dobrą praktyką jest również współpraca ze specjalistami w zakresie podatków. Eksperci znający specyfikę e-commerce i regulacje podatkowe w różnych krajach mogą pomóc w rejestracji VAT, składaniu deklaracji oraz optymalizacji procesów księgowych. Dzięki temu firmy mogą uniknąć kosztownych błędów i skupić się na ekspansji zagranicznej.

Podsumowanie

Prawidłowe rozliczanie VAT to kluczowy aspekt sprzedaży międzynarodowej, który wpływa na stabilność finansową firmy i jej reputację. Złożoność przepisów sprawia, że konieczne jest bieżące monitorowanie regulacji, dostosowanie systemów księgowych oraz unikanie błędów w raportowaniu. Automatyzacja procesów oraz współpraca ze specjalistami to najlepszy sposób na zapewnienie zgodności z przepisami i uniknięcie problemów związanych z podatkami.

Artykuł powstał przy współpracy z naszym partnerem Amavat.

Amavat to firma, która specjalizuje się w kompleksowym wsparciu podatkowym dla branży e-commerce, koncentrując się na obsłudze VAT w sprzedaży międzynarodowej. Dzięki zaawansowanym rozwiązaniom IT, integracji z popularnymi platformami sprzedażowymi oraz wsparciu zespołu doświadczonych doradców podatkowych, Amavat skutecznie pomaga sprzedawcom w zarządzaniu ich obowiązkami podatkowymi na rynkach zagranicznych. Firma oferuje pełen zakres usług – od rejestracji VAT, przez składanie deklaracji, aż po automatyzację procesów księgowych. Klienci mogą liczyć na zgodność z przepisami w ponad 30 krajach Europy, w tym również w Wielkiej Brytanii. Dzięki wsparciu Amavat przedsiębiorcy mogą skoncentrować się na rozwijaniu sprzedaży, powierzając kwestie podatkowe profesjonalistom. To sprawdzony partner dla firm, które chcą uniknąć kosztownych błędów i działać legalnie oraz efektywnie na rynkach międzynarodowych.

Dowiedz się więcej.